Παρασκευή 3 Απρίλη. (Πρώτη δημοσίευση Δευτέρα 19 Αυγούστου 2019).

Ερχόμαστε έτσι στην ιστορική φάση που διαδέχεται την προηγούμενη, και όπου το ακόμα περισσότερο πλεονάζον και «αδέσποτο» (από παραγωγική άποψη) χρήμα εξακολουθεί να μην μπορεί να «κερδοφορήσει» επενδυόμενο στην πραγματική οικονομία (επειδή είναι εξτρεμιστικά πολύ! – αλλά και για μερικούς ακόμα λόγους που δεν μπορούν να αναφερθούν εδώ). Δεν μπορεί όμως να κερδοφορήσει ούτε με την μορφή δανείων! Για την ακρίβεια υπάρχουν (δίνονται) ακόμα δάνεια με «θετικά επιτόκια» – μόνο που τα λόμπυ των δανειστών υποψιάζονται όλο και περισσότερο ότι πρόκειται σε ικανό βαθμό για «πεταμένα λεφτά»: πολλοί (από ιδιωτικές επιχειρήσεις έως απλοί ιδιώτες) είναι ήδη χρεωκοπημένοι, ή πρόκειται να χρεωκοπήσουν σύντομα. Αυτό ισχύει οπωσδήποτε για τις ηπα…

Απομένει το «ασφαλές λιμάνι» των δανείων προς κράτη. Αλλά αφού η «προσφορά χρήματος» που ψάχνει «επενδυτικό καταφύγιο» σε κρατικά ομόλογα είναι τόσο μεγάλη, τα επιτόκια πέφτουν. Και δεν σταματάνε στο μηδέν· γίνονται «αρνητικά»: δανείζουν (οι κάτοχοι μεγάλων ποσοτήτων χρήματος) τα πρωτοκλασσάτα κράτη όχι πια για να κερδίσουν αλλά για να παρκάρουν με ασφάλεια τα λεφτά τους· πληρώνοντας και ένα «νοίκι parking» – αντί να παίρνουν τόκο!

Δεν ισχύει πια ότι το «χρήμα γεννάει χρήμα» ούτε καν σαν προσωρινή κατάσταση. Τώρα το «χρήμα δαγκώνει χρήμα»… Ή, όπως το λένε διάφοροι ειρωνικά: τώρα ο δανειστής πληρώνει τον δανειζόμενο για να του κάνει την χάρη να δανειστεί… Αυτό δεν είναι νορμάλ. Καθόλου…

Εννοείται, βέβαια, ότι στο περιθώριο αυτής της διαδικασίας κάποιοι εξακολουθούν να κερδίζουν, όπως περίπου κέρδιζαν και στην προηγούμενη φάση: στοιχηματίζοντας, πόσο θα πέσουν, αν θα πέσουν, πόσο θα ανέβουν, αν θα ανέβουν τα επιτόκια· κλπ. Επιπλέον, αν τα κράτη (ή, έστω, τα πιο ισχυρά από καπιταλιστική άποψη) είναι πελάτες που αξίζει να τους πληρώνεις για να τους δανείσεις, δεν ισχύει το ίδιο γενικά. Οι τράπεζες, για παράδειγμα, δεν μπορούν να γράφουν κέρδη με «αρνητικά επιτόκια». Είναι αναγκασμένες να δανείζουν όπου υπάρχει δυνατότητα «θετικού» επιτοκίου για να κρατάνε τα βιβλία τους ζεστά· ακόμα κι αν αντιλαμβάνονται ότι η χρεωκοπία του πελάτη τους είναι πιθανή…

Γίνονται και άλλα νόστιμα. Το αυστριακό κράτος, για παράδειγμα, (ηλικίας 101 χρόνων…) διαβλέποντας τις ευκαιρίες που δίνουν τα αρνητικά επιτόκια, έβγαλε πριν 2 χρόνια ομόλογα 3,5 δις ευρώ διάρκειας 100 χρόνων – και τα πούλησε μ’ ένα επιτόκιο 2,1%. Μιας και τα ομόλογα παίζουν ρόλο «παράλληλου χρήματος», τα συγκεκριμένα θεωρήθηκαν τόσο «τεφαρίκι» ώστε έγιναν περιζήτητα στη «δευτερογενή αγορά» – έτσι το επιτόκιό τους έπεσε στο 1,16%. Η Βιέννη δεν έχασε χρόνο: δανείστηκε τις προάλλες άλλο 1 δις ευρώ, πάλι αποπληρωτέο σ’ έναν αιώνα, με 1,17%. Τζάμπα χρήμα!

Το πρώτο ομόλογο θα ξεχρεωθεί το 2117, το δεύτερο το 2119· πράγμα που σημαίνει πως στο παγκόσμιο εμπόριο χρήματος υπάρχουν πια ή πολλοί απελπισμένοι ή πολλοί αισιόδοξοι: ποιά κλιματική αλλαγή και ποιά «καταστροφή του κόσμου»;

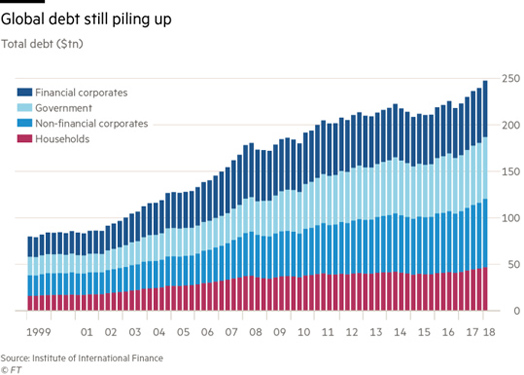

(φωτογραφία / πίνακας: αν το 2009 και το 2010 οι φράσεις «το παγκόσμιο χρέος έχει ξεφύγει» και “κρίση χρέους” ήταν η κοινοτοπία των ημερών, τι θα λέγατε για τώρα; Οι φήμες λένε ότι απ’ το ύψος των 247 τρισεκατομυρίων δολαρίων που έχει φτάσει, το «παγκόσμιο χρέος» αντιστοιχεί 3,2 φορές στο «παγκόσμιο αεπ»· στην «αξία» δηλαδή (μετρημένη σε δολάρια) της πραγματικής οικονομικής δραστηριότητας / παραγωγής.

Αν χρωστάς 3,2 φορές αυτό που παράγεις είναι βέβαιο ότι δεν θα ξεχρεώσεις ποτέ· εκτός αν η παραγωγή σου εκτοξευτεί – μαζί και η ανάλωσή της….

Ο «κόσμος», έτσι γενικά, δεν είναι κάποιο υποκείμενο: ούτε χρωστάει ούτε παράγει τίποτα. Επειδή όμως είναι καπιταλιστικός, και επειδή είναι προφανές ότι με τέτοια αναλογία «χρεών – προς – ‘πραγματική οικονομία’» κάποιοι θα χάσουν υποχρεωτικά, είναι ανοικτό το ερώτημα ποιοί θα είναι αυτοί.

Και γίνεται όλο και πιο επείγουσα η απάντησή του…)